Samofakturowanie to niecodzienny sposób wystawiania faktur. Sprawdź, co trzeba zrobić, aby wystawiać takie faktury i jak pogodzić samofakturowanie z KSeF. Dowiedz się, kiedy powstaje obowiązek podatkowy przy samofakturowaniu i zobacz przykłady.

Spis treści:

- Samofakturowanie – co to?

- Samofakturowanie – przykład

- Samofakturowanie – obowiązek podatkowy

- Samofakturowanie w KSeF

Samofakturowanie – co to?

Przedsiębiorcy, którzy prowadzą działalność gospodarczą zawierają różne transakcje. Większość z nich jest udokumentowana fakturami. Zazwyczaj to sprzedawca wystawia faktury. Bywają jednak przypadki, kiedy to nabywca towaru lub usługi będzie wystawiał fakturę sprzedaży. Tym wyjątkiem jest samofakturowanie.

W takiej sytuacji obowiązek wystawienia faktury przechodzi na nabywcę. Ponieważ nie jest to standardowa sytuacja, to żeby wszystko odbywało się zgodnie z prawem trzeba spełnić pewne dodatkowe warunki. Jednym z nich jest dopisanie na fakturze słowa „samofakturowanie”.

Kiedy można stosować samofakturowanie?

Przepisy regulujące zasady samofakturowania są zawarte w art. 106d ustawy o VAT. Wymieniono tam 3 sytuacje, w których można zastosować samofakturowanie.

Pierwsza z nich to sprzedaż na rzecz podmiotu, z którym została zawarta umowa w ramach samofakturowania. W tym wypadku przez określenie sprzedaż należy rozumieć nie tylko odpłatną dostawę towarów, ale też świadczenie usług na terytorium Polski, wewnątrzwspólnotową dostawę towarów, a także eksport towarów do krajów trzecich.

Drugi przypadek to faktury zaliczkowe dokumentujące wpływ części lub całości zapłaty jeszcze przed dokonaniem dostawy towarów albo wykonaniem usług na rzecz przedsiębiorcy, z którym została zawarta umowa dotycząca samofakturowania.

Trzeci przypadek wymieniony w przepisach to dostawy towarów lub świadczenie usług, dla których miejsce świadczenie znajduje się poza granicami Unii Europejskiej.

Warto przy tym zauważyć, że w procesie samofakturowania faktury w imieniu i na rzecz podatnika może wystawiać też upoważniona przez niego osoba trzecia. W szczególności może dotyczyć to przedstawicieli podatkowych, których działalność została uregulowana w art. 18a ustawy o VAT, ale mogą to być również inne podmioty.

Umowa o samofakturowaniu

Zgodnie z aktualnym brzmieniem przepisów o samofakturowaniu sprzedawca i nabywca powinni zawrzeć umowę, w której ustalą warunki dokumentowania takich transakcji. Ustawodawca nie określa poszczególnych elementów, które taka umowa musi zawierać. Przepisy stanowią jedynie, że w takiej umowie musi zostać opisana procedura związana z zatwierdzaniem poszczególnych faktur przez podmiot, który dokonuje dostawy towarów lub zajmuje się świadczeniem usług, które będą podlegać samofakturowaniu.

W związku z powyższym podmioty zawierające taką umowę mają dużą dowolność w kształtowaniu jej zapisów. Dotyczy to również sposobu potwierdzania poszczególnych transakcji. W grę może wchodzić:

- protokół odbioru,

- milcząca akceptacja,

- akceptacja mailowa,

- akceptacja telefoniczna,

- podpis pod wystawioną fakturą.

Ponieważ są to tylko przykładowe formy akceptacji faktur wystawionych w procedurze samofakturowania, to przedsiębiorcy stosujący taką formę wystawiania faktur mogą przyjąć zupełnie inne rozwiązania. Jest tak dlatego, że przepisy ustawy o VAT nie zawierają jakichkolwiek ograniczeń lub wymogów dotyczących sposobu zatwierdzania faktur w procedurze samofakturowania. Rzecz w tym, żeby sposoby wybrane przez przedsiębiorców biorących udział w takiej transakcji, były zgodne z zasadami zawartymi w umowie o samofakturowaniu.

Wskazówka: Milczący sposób akceptacji faktur może oznaczać, że sprzedawca towaru lub usługi ma określony czas na zgłoszenie uwag do faktury wystawionej zgodnie z zasadami samofakturowania. Jeśli po upływie czasu określonego w zawartej pomiędzy sprzedawcą a nabywcą umowie o samofakturowaniu sprzedawca nie zgłosi zastrzeżeń, to uznaje się, że zaakceptował wystawioną w ten sposób fakturę.

Samofakturowanie – przykład

Zasady samofakturowania obejmują też faktury VAT RR wystawiane przez nabywców, którzy kupili produkty od rolnika ryczałtowego. W tym wypadku to na nabywcy ciąży obowiązek wystawienia faktury sprzedaży.

Przykład 1

Przykładem takiej procedury jest skup buraków cukrowych od rolników prowadzony przez cukrownie. Umowy zawarte pomiędzy obiema stronami określają cenę, warunki zapłaty oraz sposób potwierdzenia ilości dostarczonych płodów rolnych. W tym przypadku to cukrowania wystawia fakturę sprzedaży, gdzie sprzedawcą jest rolnik ryczałtowy a nabywcą dana cukrownia.

Po wystawieniu takiej faktury rolą rolnika jest jedynie zaakceptowanie bądź zgłoszenie uwag do tak wystawionej faktury. Co istotne, takie faktury muszą posiadać dopisek: „Oświadczam, że jestem rolnikiem ryczałtowym zwolnionym od podatku od towarów i usług na podstawie art. 43 ust. 1 pkt 3 ustawy o podatku od towarów i usług.”

Przykład 2

Jednak samofakturowanie niekoniecznie musi dotyczyć wyłącznie nabywania płodów rolnych. Można je stosować również w innych transakcjach gospodarczych. Może być ono szczególnie przydatne przy współpracy z kontrahentami zagranicznymi. W ten sposób można przyśpieszyć całą procedurę wystawiania faktur oraz uniknąć błędów lub pomyłek związanych z tłumaczeniem dokumentów z języka obcego.

Należy przy tym pamiętać, że w polskich przepisach dotyczących samofakturowania nie wymieniono dostawy towarów i świadczenia usług, w którym miejscem świadczenia jest terytorium innego państwa znajdującego się w Unii Europejskiej. Jest tak dlatego, że w każdym z państw UE mogą obowiązywać inne przepisy dotyczące samofakturowania. Co prawda nie oznacza to, że nie można skorzystać z takiego rozwiązania, ale w tym wypadku należy zastosować zasady obowiązujące w kraju nabywcy.

Analogiczna sytuacja wystąpi wtedy, gdy sprzedawcą jest podmiot z innego kraju należącego do Unii Europejskiej, a miejsce dostawy towarów lub świadczenia usługi znajduje się na terytorium Polski. Można wtedy posłużyć się procedurą samofakturowania, ale trzeba zastosować przepisy obowiązujące w Polsce, a nie w kraju sprzedawcy.

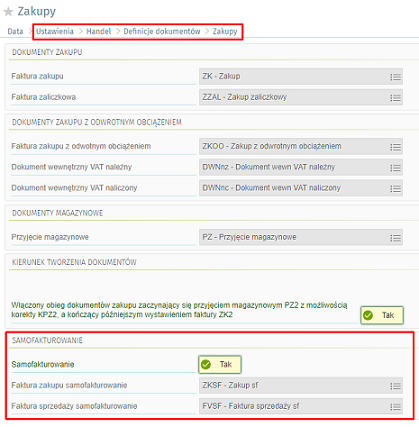

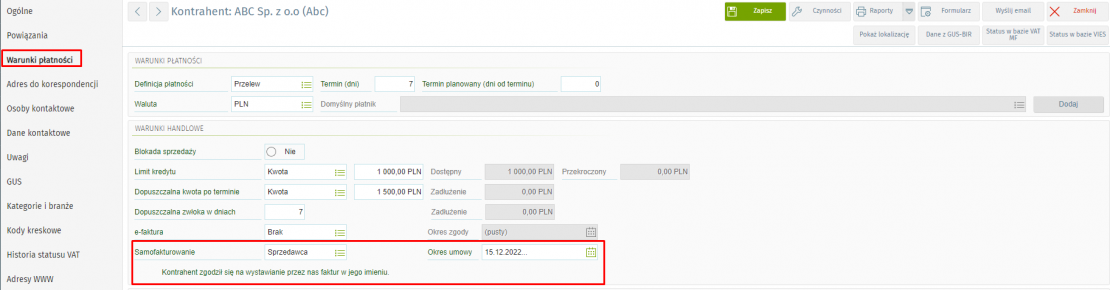

Samofakturowanie w enova365

W module Handel dostępnym w systemie enova365 można uruchomić funkcjonalności związane z samofakturowaniem, zarówno pod kątem sporządzania prawidłowych plików JPK_VAT, jak i pod kątem przesyłania takich faktur za pośrednictwem KSeF.

Samofakturowanie – obowiązek podatkowy

W przypadku samofakturowania zastosowanie mają te same przepisy podatkowe, jakie stosuje się w odniesieniu do faktur wystawianych bezpośrednio przez sprzedawcę. Ustawodawca nie przewidział szczególnego trybu postępowania dla dostaw towarów lub świadczenia usług objętych samofakturowaniem.

W przeważającej większości przypadków obowiązek podatkowy pojawia się z chwilą dokonania dostawy towarów lub wykonania usługi. Od tej zasady są pewne wyjątki opisane m.in. w art. 19a ust. 1a, 1b, 5 oraz 7-11 ustawy o VAT. Dalsze wyjątki zawiera art. 14 ust. 6, art. 20, art. 21 ust. 1 i art. 138f tej samej ustawy.

Co istotne, jeśli przed wykonaniem usługi lub dokonaniem dostawy towaru sprzedawca otrzymał całość czy część zapłaty, np. w postaci przedpłaty, zadatku, zaliczki lub raty to obowiązek podatkowy powstaje z chwilą otrzymania przez sprzedawcę tych środków.

Obowiązek podatkowy w momencie wystawienia faktury

W pewnych przypadkach obowiązek podatkowy występuje w momencie wystawienia faktury. Takie zasady obowiązują w przypadku:

- usług budowlanych,

- dostaw gazu przewodowego,

- dostawy książek drukowanych,

- świadczenia usług ochrony osób,

- usług budowlano-montażowych,

- dystrybucji gazu przewodowego,

- świadczenia usług stałej obsługi prawnej,

- świadczenia usług stałej obsługi biurowej,

- dostaw energii elektrycznej, cieplnej lub chłodniczej,

- dystrybucji energii elektrycznej, cieplnej lub chłodniczej,

- dostawy drukowanych gazet, czasopism i magazynów,

- świadczenia usług ochrony, dozoru i przechowywania mienia,

- świadczenia usług telekomunikacyjnych i radiokomunikacyjnych,

- świadczenia usług porządkowych i związanych z nieczystościami,

- usług polegających na drukowaniu książek, gazet, czasopism i magazynów,

- świadczenia usług najmu, leasingu, dzierżawy lub usług o podobnym charakterze.

Powyższa lista nie ma zastosowania w przypadku usług, do których stosuje się art. 28b ustawy o VAT dotyczący importu usług.

Należy przy tym pamiętać, że w interesie podatnika świadczącego usługi lub dokonującego dostawy towarów w ramach procedury samofakturowania jest ustalenie i przestrzeganie związanej z tym procedury. Jest tak dlatego, że wystawienie faktury przez nabywcę usługi lub towaru, co do zasady powoduje powstanie obowiązku podatkowego leżącego po stronie podmiotu, który wykonał te usługi lub dokonał dostawy towarów. W przypadku gdy nabywca wystawi fakturę i nie przedstawi jej do akceptacji sprzedawcy, to nie zwalnia to sprzedającego z obowiązku odprowadzenia podatku należnego wynikającego z takiej faktury.

W ustaleniu tego, kiedy powstaje obowiązek podatkowy może pomóc moduł Księgowość dostępny w systemie enova365. Ponieważ wszystkie moduły tego systemu są na bieżąco aktualizowane, to pozostają w zgodzie z obowiązującymi przepisami, co znacznie ułatwia pracę, nie tylko w dziale księgowości, ale też w innych komórkach danej organizacji.

Samofakturowanie w KSeF

Samofakturowanie jest też możliwe w przypadku dobrowolnego lub obowiązkowego korzystania z Krajowego Systemu e-Faktur. Przepisy, które wprowadzają obowiązek stosowania KSeF nie mają wpływu na zasady związane z samofakturowaniem. Jednak w tym wypadku, oprócz umownego uregulowania zasad samofakturowania i określenia sposobu akceptacji tak wystawionych faktur, trzeba wykonać pewną dodatkową czynność.

Użytkownik systemu KSeF powinien nadać nabywcy, który będzie stosował procedurę samofakturowania, uprawnienie do wystawiania faktur. W grę wchodzą dwa rodzaje upoważnienia:

- bez prawa przekazywania dalszych upoważnień innym podmiotom,

- z prawem do przekazywania uprawnień innym podmiotom.

Wybór odpowiedniego rodzaju upoważnienia ma duże znaczenie, bo jest ono nadawane konkretnej osobie, a nie danej firmie. Co za tym idzie, gdyby taka osoba była nieobecna, to nie można wtedy wystawić faktury w systemie KSeF w ramach samofakturowania. W takiej sytuacji uprawnienia do wystawiania faktur powinna mieć więcej niż jedna osoba.

W przypadku większych organizacji, gdzie za wystawianie faktur odpowiedzialnych jest więcej osób dobrym rozwiązaniem będzie nadanie przez sprzedawcę uprawnień do wystawiania faktur w KSeF z prawem do przekazywania tych uprawnień kolejnym osobom. W takim układzie sprzedawca nie musi wnikać w strukturę osobową działu odpowiedzialnego za fakturowanie u nabywcy. Jest tak dlatego, że nabywca stosujący procedurę samofakturowania może nadać prawo do wystawiania faktur w imieniu sprzedawcy wszystkim osobom, które będą zaangażowane w ten proces przy pomocy KSeF.

Samofakturowanie w KSeF ma taką zaletę, że sprzedawca od razu ma dostęp do wystawionych w taki sposób faktur. Dzięki temu procedura milczącej akceptacji może przebiegać wyjątkowo sprawnie. Wystarczy określić czas, w jakim sprzedawca ma ustosunkować się do faktur wystawionych w ramach KSeF.

Samofakturowanie w KSeF jest zatem możliwe wtedy, gdy zostaną spełnione trzy warunki:

- pomiędzy sprzedawcą i nabywcą została zawarta umowa o samofakturowanie,

- w umowie opisano procedurę zatwierdzania faktur przez sprzedawcę

- sprzedawca nadał w KSeF uprawnienia do wystawiania faktur przez nabywcę.

Czytaj także: Czy Twoja firma jest gotowa na KSeF? Sprawdź checklistę!

Samofakturowanie – podsumowanie najważniejszych faktów

Co warto zapamiętać o samofakturowaniu?

- Samofakturowanie jest możliwe jeśli między stronami transakcji została podpisana umowa.

- Sprzedający musi zaakceptować wystawione faktury w sposób przewidziany w umowie.

- Przepisy nie narzucają sposobu potwierdzania transakcji, jaką stanowi samofakturowanie.

- Obowiązek podatkowy przy samofakturowaniu powstaje w tym samym momencie, jak w przypadku tradycyjnej transakcji.

- KSeF umożliwia samofakturowanie pod warunkiem nadania przez sprzedawcę uprawnień dla nabywcy do wystawania faktur.

Jeśli chcesz sprawdzić, w jaki sposób system enova365 może usprawnić pracę Twojej firmy, nie tylko pod kątem samofakturowania, to już dziś umów się na bezpłatną prezentację. Nasz ekspert odpowie na Twoje pytania i przybliży Ci możliwości, jakie zapewnia enova365.